Goldman Sachs: куда инвестировать в 2017 году?

Вам интересно, куда инвестировать в 2017 году, основными событиями в котором станут инаугурация избранного президента США Дональда Трампа и попытки Китая сохранить стабильный и быстрый рост своей экономики, а также продолжающийся популизм в Европе?

Goldman Sachs Group Inc. предоставляет свои лучшие идеи для инвестиций, анализ которых был проведен командой банка, возглавляемой заместителем руководителя организации по глобальной макроэкономике и рынкам Франческо Гарзарелли. В рамках письма своим клиентам команда банка предоставляет первый список инвестиций в 2017 году.

Некоторые из нижеприведенных шести сделок являются продолжением текущих рекомендаций банка, а некоторые являются свежими идеями для инвестиций в 2017 году.

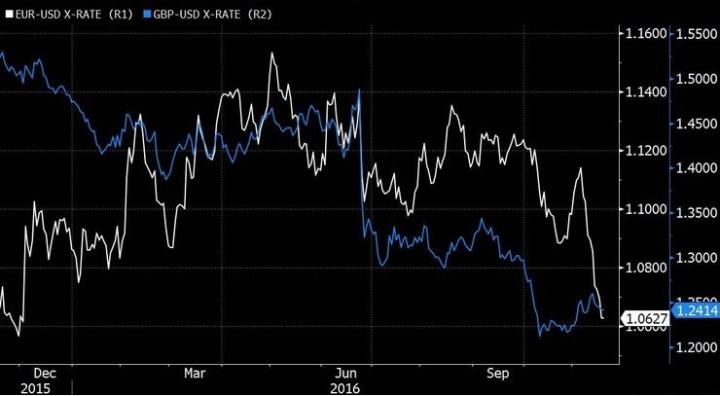

Идея №1: Американский доллар получит поддержку в связи с ростом популистской риторики на развитых рынках.

Помните любимую всеми торговлю на дивергенции монетарных политик, которая превалировала в большинстве прогнозов на 2016 год? Сейчас она вернулась, однако в своей модифицированной форме.

Обоснование этой стратегии сейчас лежит в политической сфере, и основывается на распространении популистской риторики по всему миру.

«В США события развиваются по позитивному для доллара сценарию: рост вероятности расширения фискального стимулирования, усиление протекционизма и контроля за иммиграцией – все эти факторы способны увеличить инфляционное давление на большую величину, чем изменение монетарной политики», – пишут аналитики банка в докладе «Инвестиции 2017».

По их словам, в Европе продолжающаяся неопределенность касаемо процесса Брексит, скорее всего, будет оказывать давление на фунт, тогда как череда выборов, включая последствия конституционального референдума в Италии (4 декабря), а также президентские выборы во Франции, Германии и Голландии – будут оказывать давление на евро.

Стратеги банка рассчитывают на 10%-ый рост доллара по отношению к корзине из евро и фунта, и закроют позицию в случае, если убыток по сделке составит 5%. Согласно данному прогнозу, котировки евро снизятся до паритета с долларом США на 12-месячном горизонте, а пара фунт/доллар будет торговаться на отметке в 1,14 долл. за фунт.

Ключевыми рисками для данной сделки станут сворачивание программы количественного смягчения (QE) со стороны Европейского центрального банка, а также задержки с введением в действие статьи 50 Лиссабонского соглашения, необходимого для запуска процесса Брексит.

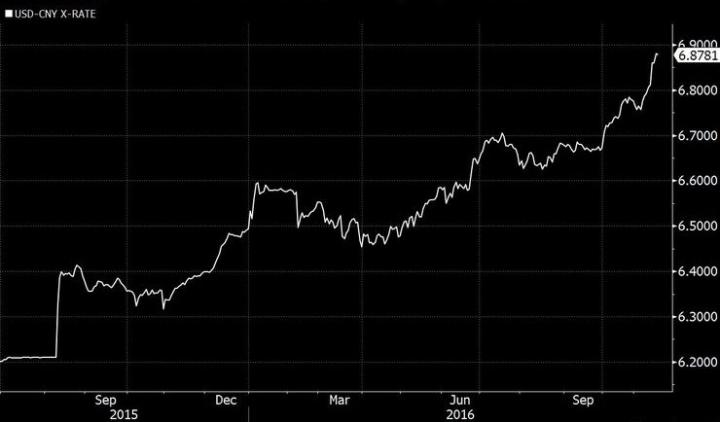

Идея №2: Ставка на то, что Трамп станет более негативно относиться к динамике юаня.

Согласно прогнозам Goldman, политика Пекина, заключающаяся в управляемой девальвации курса юаня по отношению к доллару США, продолжится в 2017 году.

В рамках доклада «Инвестиции 2017» стратеги банка советуют занимать длинные позиции в 12-месячных форвардных контрактах (без поставки), прибыль по которым начнет формироваться при достижении курсом юаня к доллару отметки в 7,07 юаней за доллар. Эксперты ожидают достижения отметки в 7,30. Банк закроет позицию с убытком, если котировки контракта снизятся до отметки в 6,75 юаней за доллар.

«Фундаментальная дилемма китайского валютного режима заключается в том, что при росте котировок доллара для удержания курса корзины CFETS на стабильном уровне потребуется существенный рост кросса USD/CNY, в случае которого сильно возрастет риск оттока капитала», – комментируют аналитики вторую идею инвестиций на 2017 год.

Согласно нашему базовому сценарию, USD/CNY продолжит расти, чему будут способствовать внутреннее давление и общий контекст укрепления американской валюты.

За прошедший год котировки доллара по отношению к юаню прибавили 7,5%. Темп роста пары, который станет достаточным для достижения курса 7,30 юаней за доллар, подразумевает более медленный прирост, чем тот, который был зафиксирован в течение прошедших 12 месяцев.

Идея №3: Сохранять спокойствие и продолжать использовать стратегию керри-трейд с валютами развивающихся стран.

Стратеги банка рекомендуют занимать длинные позиции в корзине (каждому инструменту в которой присваивается равный вес) из бразильского реала, российского рубля, индийской рупии и южноафриканского ранда против южнокорейского вона и сингапурского доллара (две валюты, часто используемые инвесторами в качестве прокси для еще одной возможности снизить свою экспозицию в китайских активах).

«Ожидаемый доход, включая примерно 7% от керри-трейда (в годовом исчислении) и 7% от курсового роста – составит около 14%», – комментирует данную инвестицию на 2017 год Гарзарелли.

После оглашения исхода выборов в США, некоторые из этих сравнительно высокодоходных валют попали под существенное давление, чему способствовали распродажи активов на развивающихся рынках. Согласно мнению банка, данные события предоставили возможность для открытия длинных позиций в данных активах.

«Страны, в валютах которых мы рекомендуем занимать длинные позиции, обладают ограниченной экспозицией по отношению к рискам снижения спроса или торговых рисков со стороны США, если протекционистская риторика Трампа трансформируется в действия», – отмечают аналитики.

Идея №4: Покупка акций развивающихся стран с «изолированной экспозицией к росту».

«Оценивая спектр фондовых площадок развивающихся стран, мы пришли к мнению о том, что Бразилия, Польша и Индия демонстрируют «изолированную экспозицию» к картине роста экономик развивающихся государств, и в частности это относится к динамике роста Китая или торговой политике США», – пишут аналитики банка в письме клиентам «Инвестиции 2017».

Goldman рекомендует покупать корзину (равновесную и без хеджирования валютных рисков), состоящую из индексов Warsaw Stock Exchange Total Return Index, Ibovespa Brasil Sao Paulo Stock Exchange Index и NSE Nifty 50 Index. Ожидаемый доход по сделке составляет 20%. Банк закроет свою позицию, если котировки корзины инструментов снизятся на 10% от текущих значений.

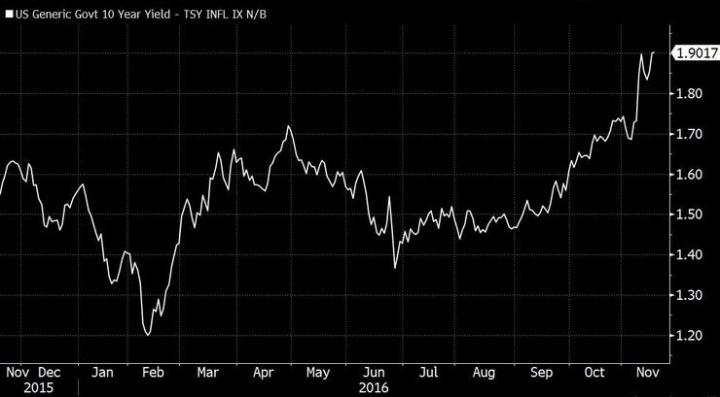

Идея №5: Рефляционная стратегия остается привлекательной.

Стоп…! Это та же самая позиция, которую рекомендовал занимать Goldman в это же время в 2016 году, и по которой был зафиксирован отрицательный результат.

Стратеги еще раз рекомендуют инвесторам занимать длинные позиции в 10-летних облигациях США с подразумеваемым уровнем инфляции (актив характеризуется расхождениями между доходностями к погашению неиндексируемой облигации и индексируемой облигации с тем же сроком до погашения).

Команда ожидает, что спред между номинальными казначейскими облигациями и инструментами с защитой от инфляции вырастет до 230 базисных пунктов. Специалисты банка закроют позицию, если спред снизится до 160 базисных пунктов.

В этот раз банк также рекомендует Европейскую версию той же самой сделки с использованием свопов.

«Мы полагаем, что «рефляционное» позиционирование покажет более хорошие результаты в 2017 году и этому будет способствовать комбинация факторов», – настаивают аналитики банка, указывая на растущую динамику цен на энергетические товары, завершение периода экономии (сокращение бюджетных расходов) и толерантность центральных банков в отношении роста инфляционного давления выше установленных регуляторами целей.

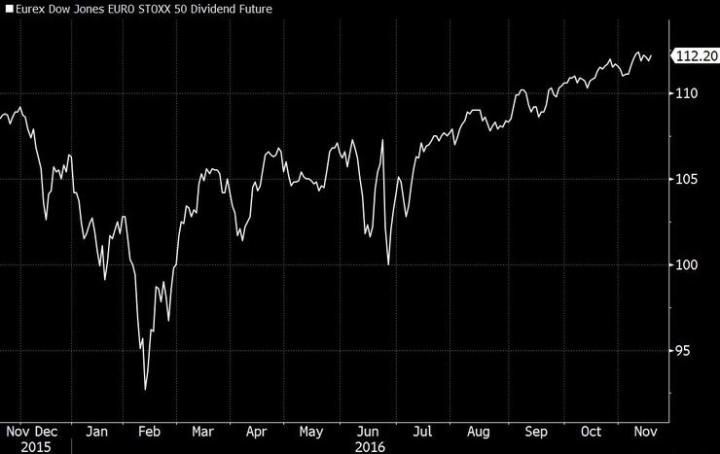

Идея №6: Ожидание роста дивидендной доходности в Европе.

Финальная рекомендация Goldman в рамках лучших сделок 2017 года: торговля на ожидании роста дивидендов в европейском регионе посредством покупки фьючерсных контрактов на Euro Stoxx 50 2018 с хеджированием валютных рисков.

«Свопы на дивиденды, рассматриваемые как гибрид кредитного и фондового рынков, в текущий момент выглядят привлекательными в контексте кросс-активов», – пишет Гарзарелли в завершающей части письма «Инвестиции 2017» своим клиентам.

Аналитики прогнозируют высокую степень «керри» в сравнении с другими активами, что отражает, как фундаментальные риски, так и дисбалансы спроса и предложения структурированных страховых продуктов.

Учитывая то, что 2018 год еще далеко, сделка не обладает рисками пролонгации, а понимание того, произойдет ли рост дивидендов – наступит сравнительно быстро. По мнению команды из Goldman, 70-80% всех объемов дивидендов к выплате в Европе анонсируется в конце первого квартала 2017.

«Дивиденды, выплата которых ожидается в краткосрочной перспективе менее подвержены к рискам изменения стоимости акций и демонстрируют более тесную связь с показателями денежных потоков и прибыльности компаний», – объясняют стратеги GS.

Несмотря на низкий рост прибыльности в 2016 году, индекс EURO STOXX 50 2017 dividends принес доходность в 6%, тогда как волатильность показателя на годовом горизонте составила 7%.

В текущий момент индекс торгуется на отметке в 112. Goldman прогнозирует рост показателя до отметки в 125 и закроет позицию в случае снижения котировок до отметки в 105.

Такими видит лучшие идеи для инвестиций в 2017 году банк Goldman Sachs. И не забывайте, это лишь рекомендации, а не призыв к действию!